Crédit immobilier : quel est votre projet ?

- Accueil

- Prêt immobilier

- Guide du credit immobilier

- Offre de prêt

Comprendre l'offre de prêt : définition, délais et signature

⏱L'essentiel en quelques mots

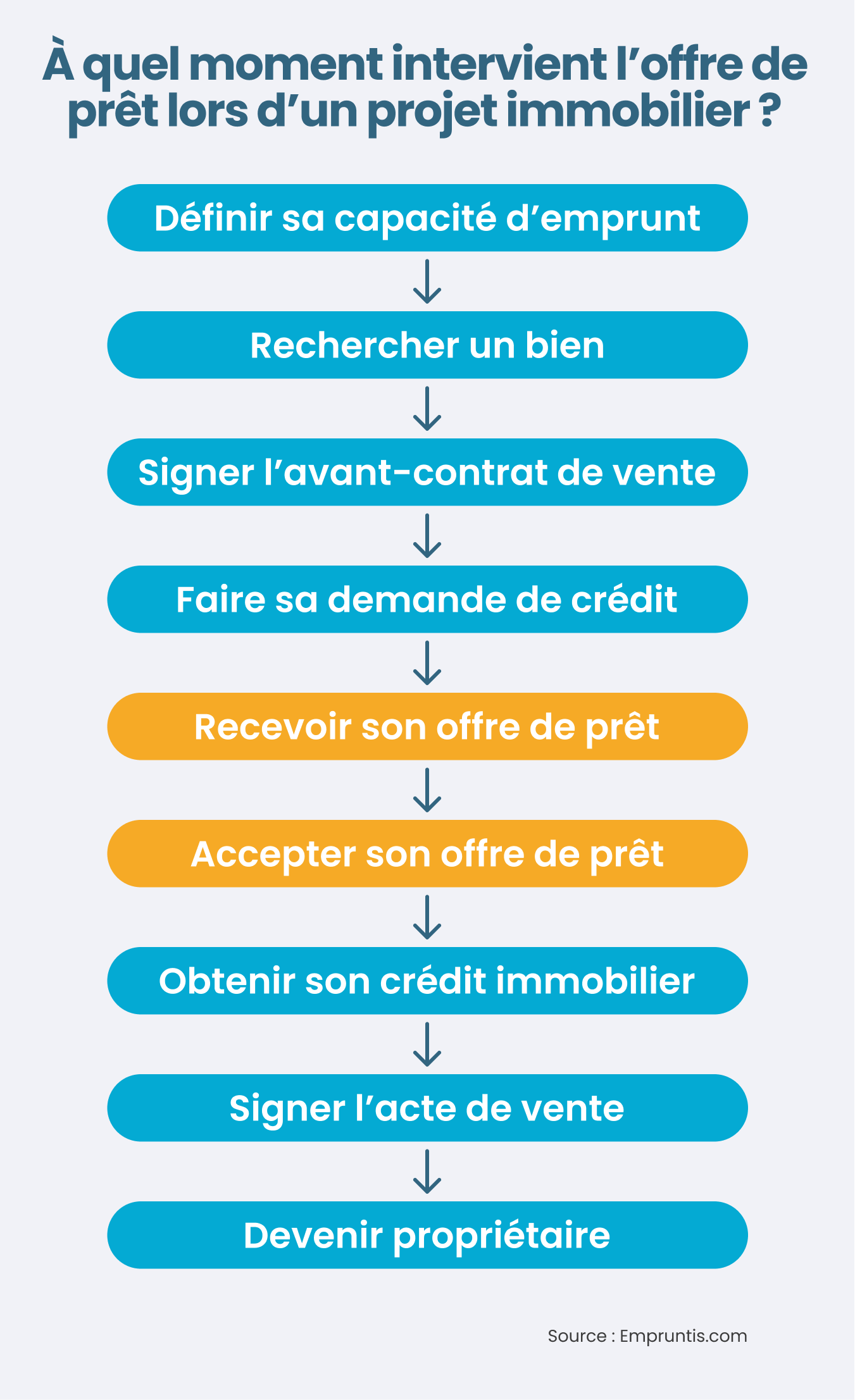

L’offre de prêt est un élément central lors de la souscription d’un emprunt bancaire.

- Elle fixe les conditions auxquelles un établissement accepte de vous accompagner pour le financement de votre projet.

- Dans le cadre d’un crédit immobilier, ce document contiendra des informations très précises, comme le taux d’intérêt, le montant des mensualités et le coût total du prêt.

- L’offre de prêt contient aussi des éléments sur les conditions de remboursement (tableau d’amortissement, report ou modulation d’échéances, remboursement anticipé…).

- Une fois un délai de réflexion obligatoire de 10 jours dépassé, vous pourrez signer l’offre et ainsi la transformer en contrat de crédit.

- L’offre de prêt est valide pendant 30 jours à compter de la réception du contrat par l’emprunteur.

- L’offre de prêt est différente de l’accord de prêt ou l’accord de principe, qui ne préjuge pas de l’octroi du prêt par la banque, alors que l’offre est une validation définitive une fois signée.

Sommaire

L’offre de prêt immobilier : définition et contenu

Qu’est-ce qu’une offre de prêt ?

Une offre de prêt est un document édité par la banque qui liste les obligations de l’emprunteur, mais aussi celles de l’organisme prêteur. C’est une étape primordiale dans l’obtention d’un crédit immobilier. Une offre de prêt est officielle. Si elle est signée, elle devient alors un contrat de prêt et engage la banque et l’emprunteur.

Pour trouver la meilleure offre de prêt immobilier sur le marché, il est recommandé de faire jouer la concurrence en effectuant plusieurs simulations de prêt immobilier. Cependant, vous ne pouvez accepter qu’une seule offre de prêt immobilier. C’est pourquoi il est primordial de savoir lire et analyser une offre de crédit immobilier pour être capable de choisir celle qui vous convient le mieux.

Quelle est la différence entre accord de prêt et offre de prêt ?

L’offre de prêt est à distinguer de l’accord de principe ou accord de prêt. L’accord de principe vous donne une idée des conditions d’emprunt auxquelles vous pouvez prétendre. Mais l’accord définitif de la banque est validé uniquement par la signature de l’offre de prêt.

L’offre de prêt est ainsi un document contractuel qui officialise l’octroi du crédit par la banque.

Que contient une offre de prêt ?

Le contenu d'une offre de prêt est réglementé par la loi « Scrivener 2 » du 13 juillet 1979, qui a été amendée par la suite par la directive européenne sur le crédit immobilier. Au titre de cette loi, une offre de prêt doit absolument mentionner les éléments suivants :

- l’identité et les coordonnées des parties concernées (établissement prêteur et emprunteur) ;

- la situation familiale de l’emprunteur ;

- l’objectif du crédit immobilier (acquisition, rachat de soulte…) ;

- les modalités du crédit (montant du capital emprunté, durée du crédit, montant de l’apport personnel) ;

- le taux d’intérêt fixe ou variable, taux annuel effectif global ou TAEG, taux annuel effectif d’assurance ou TAEA ;

- le montant des mensualités, intérêts et assurances compris ;

- le coût total du crédit ;

- le contrat d’assurance de prêt ;

- la date de déblocage des fonds ;

- les modalités de remboursement (tableau d’amortissement, date et mode de règlement, conditions de modulation ou de report des échéances, conditions de remboursement anticipé…).

En outre, une fiche d’information standardisée européenne (FISE) doit être fournie, depuis le 1er octobre 2016 par l’établissement prêteur, en complément de l’offre de prêt immobilier. Cette fiche représente une liste synthétique de tous les éléments essentiels de votre crédit afin de mieux appréhender les conditions de votre prêt et de simplifier la comparaison entre plusieurs offres.

Les délais de l’offre de prêt à respecter

Pour accepter l’offre de prêt transmise par la banque, vous devez respecter certaines étapes avant de passer à sa signature. Il faut notamment respecter trois délais impératifs :

- le délai de réflexion de 10 jours calendaires est incompressible et permet à l’emprunteur de réfléchir avant de donner sa réponse ;

- la durée de validité de l’offre de prêt s’étale sur 30 jours dès la réception du contrat par l’emprunteur et garantit le maintien de ses conditions de crédit mentionnées dans l’offre;

- la durée de validité après signature de l’offre de prêt est de 4 mois pendant lesquels vous pouvez signer l’acte de vente chez le notaire. Dépassé ce délai, l’offre n’est plus valide.

| Phase | Délai | Modalités |

|---|---|---|

Condition suspensive d'obtention du prêt |

1 mois |

Après la signature de l’avant-contrat de vente, vous disposez d’au moins 1 mois pour trouver un crédit |

Validité de l'offre de prêt |

30 jours |

L’offre qui vous est transmise ne peut pas être modifiée pendant 30 jours calendaires* à compter de sa réception |

Acceptation de l'offre de prêt |

10 jours calendaires* |

Avant de pouvoir accepter l’offre, vous devez observer un délai de réflexion obligatoire de 10 jours calendaires |

Annulation de l'emprunt pour non-conclusion de l'achat |

4 mois |

Si, passé un délai de quatre mois, votre achat immobilier ne s’est pas réalisé, alors le contrat de crédit est annulé |

*jour calendaire : tout jour du calendrier de l’année civile

Exemple de délai de réflexion

Le délai de réflexion obligatoire après réception d’une offre de prêt est de 10 jours calendaires. Si le document vous est transmis, par exemple, un lundi 9 mai, vous ne pourrez pas le signer et le renvoyer à la banque avant le vendredi 20 mai. La signature et le renvoi de l’offre de prêt

La signature et le renvoi de l’offre de prêt

Au 11ème jour après la réception de l’offre de prêt, vous pouvez enfin la parapher, la signer et la renvoyer par courrier recommandé avec accusé de réception à la banque.

Prenez le temps d’étudier attentivement tous les éléments du contrat avant de prendre votre décision. Une fois l’offre signée, celle-ci reste valable pendant 4 mois. Au-delà de ce délai et si la transaction immobilière n’a pas été concrétisée, le contrat est automatiquement annulé et les montants empruntés doivent être remboursés.

À l’inverse, si la vente est maintenue, vous pouvez alors signer votre contrat de vente chez le notaire.

Qui transmet l'offre de prêt au notaire ?

C’est la banque qui envoie le contrat de prêt une fois signé au notaire chargé de la vente. Elle transmet ensuite, , à la date fixée, le montant équivalent au prix du bien sur le compte du notaire.

Comment trouver la meilleure offre de prêt immobilier ?

Faire appel à votre banque

La première chose à faire pour trouver un prêt immobilier est de solliciter votre banque habituelle. Elle pourra vous donner une réponse rapide, puisqu’elle connaît bien votre dossier et votre profil. Vous pourrez négocier par exemple les frais de dossiers ou bien avoir des conditions particulières plus avantageuses qu’avec un organisme qui ne vous connaît pas du tout.

Faire le tour des banques

Pour trouver la meilleure offre de prêt immobilier, le mieux est de comparer les offres disponibles. En effet, faire le tour des banques et les solliciter pour votre projet est primordial si vous souhaitez obtenir le meilleur financement. Chacun des établissements va alors réaliser une simulation de votre prêt en fonction des premiers éléments que vous lui fournirez (informations sur vos revenus, vos charges, votre situation familiale, etc.).

Ensuite, vous devrez lui présenter une série de documents que nous vous listons dans notre guide. L’établissement analyse ensuite votre dossier, vérifie la faisabilité de votre projet, étudie votre solvabilité et vous transmet éventuellement une offre de crédit. Durée, taux, mensualité… Tout doit être étudié avant de faire votre choix.

Faire appel à un courtier immobilier

Parce qu’une offre de prêt peut paraître complexe, faire appel à un courtier en crédit immobilier peut faciliter vos démarches. Ce dernier, spécialiste du crédit, vous donne les clés pour comparer les propositions et choisir celle qui correspond à vos besoins. Votre courtier vous fait gagner du temps.

Sa mission va même au-delà. Grâce à son expertise, il optimise votre dossier en vérifiant par exemple si vous êtes éligible à un prêt aidé comme le prêt PAS ou le PTZ, pour réduire le coût total de votre crédit. Pour maximiser vos chances d’être financé au meilleur taux, il transmet votre dossier de demande à ses partenaires bancaires pour trouver le crédit immobilier parfaitement adapté à votre situation.

Profitez du meilleur taux en quelques clics !

à partir de 2,85% sur 15 ans(1)

Principaux éléments du prêt immobilier

Pour vous aider